Doanh nghiệp phần mềm được ưu đãi về thuế. Bài viết tóm tắt những nội dung quan trọng về thuế mà doanh nghiệp cần nắm bắt chính xác, ngăn ngừa rủi ro về thuế.

A/TỔNG QUAN VỀ THUẾ DOANH NGHIỆP PHẦN MỀM

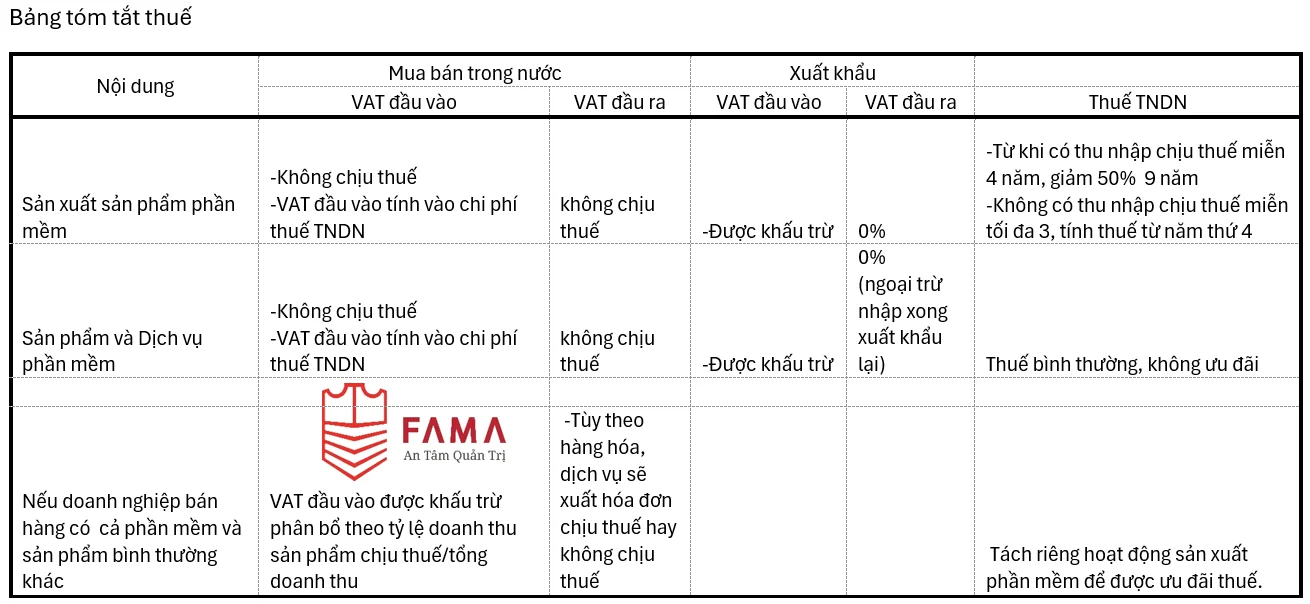

Bảng tóm tắt thuế

Điều kiện để tính là sản phẩm phần mềm, dịch vụ phần mềm ?

Doanh nghiệp tự xác định, tuân theo văn bản quy định của Bộ thông tin truyền thông.

Tham khảo bài viết:

1/Thế nào là sản phẩm phần mềm, dịch vụ phần mềm

2/Chứng minh sản xuất sản phẩm phần mềm

B/CHI TIẾT VỀ THUẾ

I/Quy định về thuế GTGT đối với sản phẩm, dịch vụ phần mềm

Thuế giá trị gia tăng (GTGT) đối với sản phẩm phần mềm tại Việt Nam được quy định trong Luật Thuế giá trị gia tăng số 13/2008/QH12 (sửa đổi, bổ sung bởi Luật số 48/2024/QH15, có hiệu lực từ 1/7/2025), Nghị định 70/2025/NĐ-CP (có hiệu lực từ 1/6/2025), Thông tư 78/2014/TT-BTC (sửa đổi bởi Thông tư 96/2015/TT-BTC), và các văn bản hướng dẫn liên quan từ Bộ Thông tin và Truyền thông. Dưới đây là chi tiết về cách áp dụng thuế GTGT cho sản phẩm phần mềm theo quy định mới nhất (tính đến ngày 17/7/2025).

1. Quy định về thuế GTGT cho sản phẩm phần mềm

Theo Điều 4 và Điều 5, Luật Thuế GTGT số 13/2008/QH12 (sửa đổi bởi Luật 48/2024/QH15) và Thông tư 09/2013/TT-BTTTT (sửa đổi bởi Thông tư 20/2021/TT-BTTTT), sản phẩm phần mềm được hưởng chính sách ưu đãi thuế GTGT như sau:

- Miễn thuế GTGT:

- Sản phẩm phần mềm và dịch vụ phần mềm thuộc danh mục do Bộ Thông tin và Truyền thông quy định được miễn thuế GTGT (theo Điều 5, Luật 13/2008/QH12 và Thông tư 09/2013/TT-BTTTT).

- Sản phẩm phần mềm bao gồm: phần mềm hệ thống, phần mềm ứng dụng, phần mềm nhúng, phần mềm đóng gói, phần mềm tùy chỉnh.

- Dịch vụ phần mềm bao gồm: bảo hành, bảo trì, quản trị hệ thống thông tin, chuyển giao công nghệ phần mềm, hoặc các hoạt động liên quan đến sản xuất phần mềm.

- Điều kiện để miễn thuế GTGT:

- Doanh nghiệp phải thực hiện ít nhất một công đoạn trong quy trình sản xuất phần mềm (như xác định yêu cầu, phân tích, thiết kế, lập trình, kiểm thử, cài đặt, bảo trì), theo Thông tư 13/2020/TT-BTTTT.

- Sản phẩm phần mềm phải thuộc danh mục sản phẩm công nghiệp công nghệ thông tin do Bộ Thông tin và Truyền thông công bố (theo Thông tư 20/2021/TT-BTTTT).

- Doanh nghiệp cần có tài liệu chứng minh quy trình sản xuất và không vi phạm pháp luật về sở hữu trí tuệ.

- Trường hợp không được miễn thuế GTGT:

- Dịch vụ không liên quan đến sản xuất: Ví dụ, tư vấn không thuộc quy trình sản xuất phần mềm sẽ chịu thuế GTGT 10%.

2. Quy định mới từ Luật 48/2024/QH15 (có hiệu lực 1/7/2025)

- Miễn thuế GTGT tiếp tục áp dụng:

- Luật 48/2024/QH15 giữ nguyên quy định miễn thuế GTGT cho sản phẩm phần mềm và dịch vụ phần mềm thuộc danh mục ưu đãi, nhằm khuyến khích phát triển ngành công nghệ thông tin.

- Hộ kinh doanh, cá nhân kinh doanh sản xuất phần mềm có doanh thu dưới 200 triệu đồng/năm được miễn thuế GTGT và thuế TNCN (theo Điều 3, Luật 48/2024/QH15), áp dụng 1/1/2026.

3. Quy trình kê khai và báo cáo

- Kê khai thuế GTGT:

- Doanh nghiệp sản xuất phần mềm phải sử dụng phương pháp khấu trừ và kê khai thuế GTGT qua Tờ khai thuế GTGT mẫu 01/GTGT trong phần mềm HTKK.

- Thu nhập từ sản phẩm phần mềm miễn thuế GTGT được ghi vào Chỉ tiêu 23 – Doanh thu hàng hóa, dịch vụ không chịu thuế GTGT trong tờ khai 01/GTGT.

- Thuế GTGT đầu vào (như chi phí mua máy tính, thiết bị) được ghi vào Chỉ tiêu 25 – Thuế GTGT đầu vào được khấu trừ.

- Báo cáo Bộ Thông tin và Truyền thông:

- Doanh nghiệp phải gửi báo cáo về hoạt động sản xuất phần mềm (doanh thu, sản phẩm, công đoạn sản xuất) đến Vụ Công nghệ thông tin – Bộ Thông tin và Truyền thông (18 Nguyễn Du, Hà Nội) trước ngày 15/3 hàng năm, theo Thông tư 13/2020/TT-BTTTT.

II/ Quy định về thuế thu nhập doanh nghiệp đối với sản phẩm, dịch vụ phần mềm

Miễn thuế thu nhập doanh nghiệp (TNDN) cho sản phẩm phần mềm được quy định trong Luật Thuế thu nhập doanh nghiệp số 14/2008/QH12 (được sửa đổi, bổ sung bởi Luật số 32/2013/QH13 và các văn bản hướng dẫn), cùng các nghị định và thông tư liên quan, áp dụng đến năm 2025. Dưới đây là chi tiết về chính sách miễn thuế TNDN cho sản phẩm phần mềm theo quy định mới nhất (tính đến ngày 16/7/2025), dựa trên các văn bản pháp luật hiện hành.

1. Quy định miễn thuế TNDN cho sản phẩm phần mềm

Theo Điều 13 và Điều 14, Luật Thuế thu nhập doanh nghiệp số 14/2008/QH12 (sửa đổi bởi Luật 32/2013/QH13), Nghị định 218/2013/NĐ-CP, và Thông tư 78/2014/TT-BTC (sửa đổi, bổ sung bởi Thông tư 96/2015/TT-BTC), các doanh nghiệp sản xuất sản phẩm phần mềm được hưởng các ưu đãi thuế TNDN như sau:

- Miễn thuế TNDN:

- Miễn thuế TNDN trong 4 năm kể từ năm đầu tiên doanh nghiệp có thu nhập chịu thuế từ dự án đầu tư mới sản xuất sản phẩm phần mềm.

- Trường hợp doanh nghiệp không có thu nhập chịu thuế trong 3 năm đầu kể từ khi có doanh thu, thời gian miễn thuế được tính từ năm thứ 4 trở đi.

- Giảm thuế TNDN:

- Giảm 50% số thuế TNDN phải nộp trong 9 năm tiếp theo sau thời gian miễn thuế.

- Thuế suất ưu đãi:

- Áp dụng thuế suất 10% trong 15 năm kể từ năm đầu tiên doanh nghiệp có doanh thu từ dự án đầu tư mới sản xuất sản phẩm phần mềm (so với thuế suất thông thường 20%).

Ví dụ:

- Doanh nghiệp A bắt đầu dự án sản xuất phần mềm năm 2022, có doanh thu từ năm 2023 và thu nhập chịu thuế từ năm 2024:

- Năm 2024–2027: Miễn thuế TNDN (4 năm).

- Năm 2028–2036: Giảm 50% thuế TNDN với thuế suất 10% (nộp thực tế 5%).

- Năm 2037–2038: Thuế suất 10%.

- Từ năm 2039 trở đi: Thuế suất thông thường 20%.

2. Điều kiện để được hưởng ưu đãi

Để được miễn, giảm thuế TNDN, doanh nghiệp sản xuất phần mềm phải đáp ứng các điều kiện sau (theo Thông tư 78/2014/TT-BTC, Thông tư 96/2015/TT-BTC, và Thông tư 13/2020/TT-BTTTT):

- Dự án đầu tư mới:

- Doanh nghiệp phải có dự án đầu tư mới sản xuất sản phẩm phần mềm, được cấp Giấy chứng nhận đăng ký đầu tư hoặc Giấy phép đầu tư từ ngày 1/1/2014 (theo Nghị định 218/2013/NĐ-CP).

- Dự án phải thuộc danh mục sản phẩm phần mềm do Bộ Thông tin và Truyền thông quy định (theo Thông tư 09/2013/TT-BTTTT, sửa đổi bởi Thông tư 20/2021/TT-BTTTT).

- Đáp ứng quy trình sản xuất phần mềm:

- Doanh nghiệp phải thực hiện ít nhất một trong các công đoạn: xác định yêu cầu, phân tích và thiết kế, hoặc các công đoạn khác theo quy trình sản xuất phần mềm (theo Thông tư 13/2020/TT-BTTTT).

- Cần có tài liệu chứng minh các công đoạn sản xuất phần mềm, đảm bảo không vi phạm pháp luật về sở hữu trí tuệ.

- Báo cáo Bộ Thông tin và Truyền thông:

- Doanh nghiệp phải gửi báo cáo về hoạt động sản xuất phần mềm, bao gồm thông tin về sản phẩm, doanh thu, công đoạn sản xuất, và mức thuế được miễn/giảm, đến Vụ Công nghệ thông tin – Bộ Thông tin và Truyền thông (18 Nguyễn Du, Hà Nội) trước ngày 15/3 hàng năm (theo Thông tư 13/2020/TT-BTTTT, điều 5 khoản 2b).

- Nội dung báo cáo bao gồm: tên doanh nghiệp, mã số thuế, doanh thu sản xuất phần mềm, sản phẩm chính, thị trường, và các công đoạn thực hiện.

- Chế độ kế toán và kê khai:

- Doanh nghiệp phải thực hiện chế độ kế toán, hóa đơn, chứng từ và nộp thuế TNDN theo phương pháp kê khai (theo Nghị định 218/2013/NĐ-CP).

- Nếu doanh nghiệp có nhiều hoạt động kinh doanh, phải tách riêng thu nhập từ sản xuất phần mềm để áp dụng ưu đãi thuế.

Lưu ý:

- Doanh nghiệp mua bán phần mềm hoặc cung cấp dịch vụ phần mềm không thuộc diện sản xuất phần mềm sẽ không được hưởng ưu đãi này.

- Nếu không đáp ứng điều kiện, cơ quan thuế có quyền truy thu thuế và phạt vi phạm hành chính (theo Điều 22, Thông tư 78/2014/TT-BTC).

3. Sản phẩm phần mềm được ưu đãi

Theo Nghị định 71/2007/NĐ-CP và Thông tư 09/2013/TT-BTTTT, sản phẩm phần mềm bao gồm:

- Phần mềm hệ thống, phần mềm ứng dụng, phần mềm nhúng, phần mềm đóng gói, phần mềm tùy chỉnh.

- Dịch vụ phần mềm liên quan đến sản xuất, như bảo hành, bảo trì, quản trị hệ thống thông tin, hoặc chuyển giao công nghệ phần mềm.

4. Thủ tục hưởng ưu đãi

- Doanh nghiệp tự xác định điều kiện ưu đãi, mức thuế suất, thời gian miễn/giảm thuế, và kê khai, quyết toán với cơ quan thuế (theo Điều 22, Thông tư 78/2014/TT-BTC).

- Cơ quan thuế sẽ thanh tra, kiểm tra để xác minh tính hợp lệ của ưu đãi. Nếu phát hiện sai phạm, doanh nghiệp có thể bị truy thu thuế và phạt.

- Doanh nghiệp cần liên hệ Sở Thông tin và Truyền thông địa phương để xác nhận ngành nghề sản xuất phần mềm phù hợp (theo Công văn 42616/CT-TTHT của Cục Thuế TP. Hà Nội).

5. Ví dụ minh họa

- Tình huống: Công ty B có dự án đầu tư mới sản xuất phần mềm từ năm 2023, được cấp Giấy chứng nhận đầu tư, đáp ứng quy trình sản xuất phần mềm. Doanh thu phát sinh năm 2024, thu nhập chịu thuế từ năm 2025.

- 2025–2028: Miễn thuế TNDN (4 năm).

- 2029–2037: Giảm 50% thuế TNDN (thuế suất 10%, nộp thực tế 5%).

- 2038–2039: Thuế suất 10%.

- Từ 2040: Thuế suất 20%.

- Công ty B phải gửi báo cáo hàng năm đến Bộ Thông tin và Truyền thông trước ngày 15/3, sử dụng phần mềm kế toán để tách riêng thu nhập từ sản xuất phần mềm.

Phan Thanh Nam

CEO FAMA